融资一轮又一轮的AI制药,到底有多火?

国外一笔订单,最高已经达到331亿元,接近传统药企一整年的研发投入。

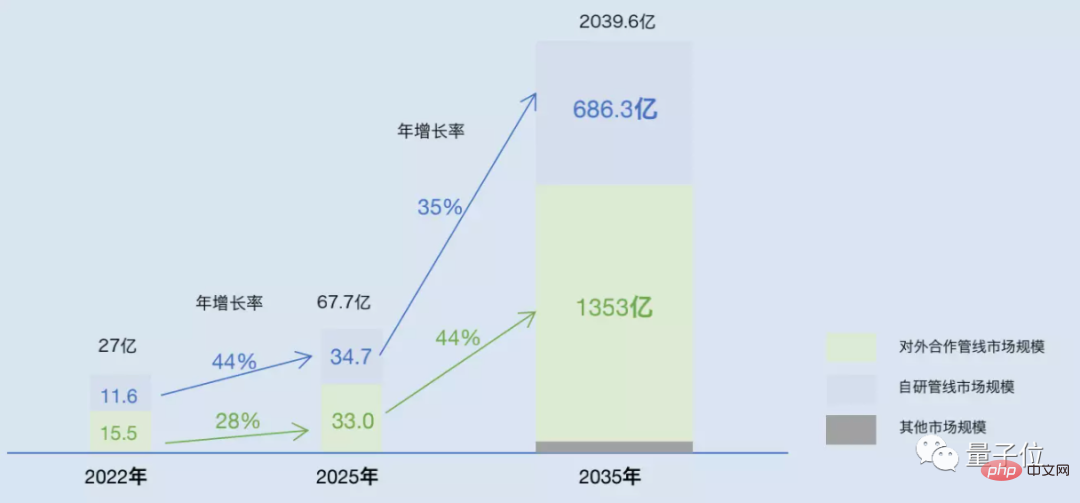

国内市场,保守估计将达到2040亿元规模,BAT字节华为等互联网头部企业争相入资角逐,甚至有公司一年内完成3轮大额融资……

从北京大学前沿交叉学科研究院、国外名校教授,到MIT博士等纷纷加入创业,甚至有拿到国外名校博士Offer的学生退学加入……

然而,与资本热形成鲜明对比的,却是行业发展的现状:

国内AI制药公司,时至今日上市数量为0,甚至尚未有一家实现盈利;国外AI制药公司,上市后股价疯狂跳水。

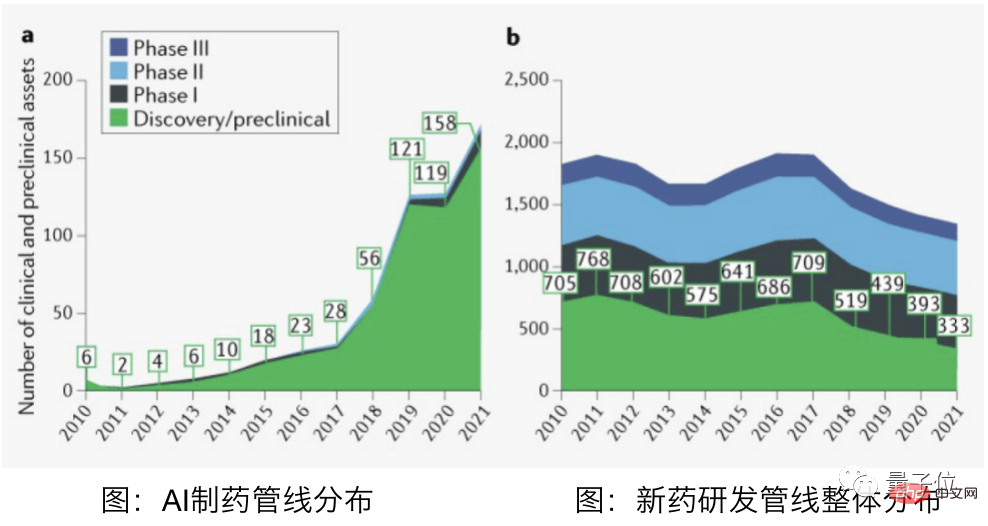

目前,世界上还没有任何一支由AI研发成功的药物顺利上市,甚至于据各创企对外公开消息,国内只有2家,国外有8家企业的管线刚刚进入临床一期阶段。

如今行业最初的热度过去,质疑的声音也日益凸显:

AI制药行业,究竟是未来投融资瞩目的明星赛道,还是技术伪装下的PPT泡沫?

AI技术自身的数据瓶颈、及其在制药领域中所起的作用,究竟能否真正挽救传统制药企业的利益下降颓势?

AI制药究竟什么时候才能真正落地?

在采访过数十家机构后,我们写下《AI制药深度产业报告》,试图描绘出AI制药行业的国内外现状,以及这一行业所面临的困境和机遇。

AI制药,更准确地来说应当是“用AI预测药物”。

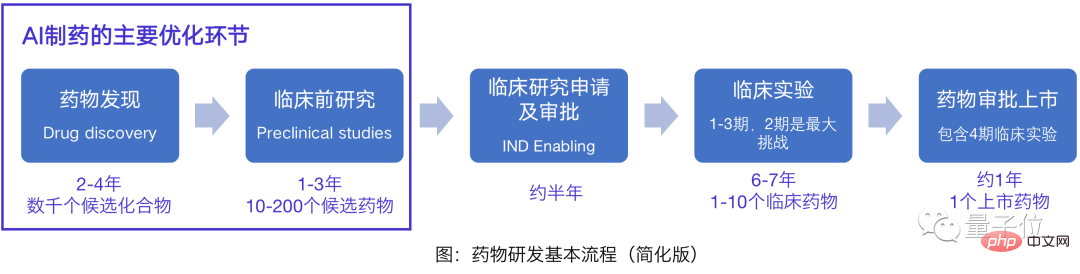

没错,现阶段的AI并未真正打破传统制药的研发体系,甚至从研发流程来看,AI优化的部分还不到40%。

这样的定位加剧了AI制药自身的“矛盾感”:

一方面,药物发现是整个药物研发流程的基石,也是药物创新最有希望的突破口;另一方面,药物研发60-80%的临床试验成本,无法被AI优化。

这种矛盾感同样体现在AI制药的融资情况、技术定价和研发落地上。

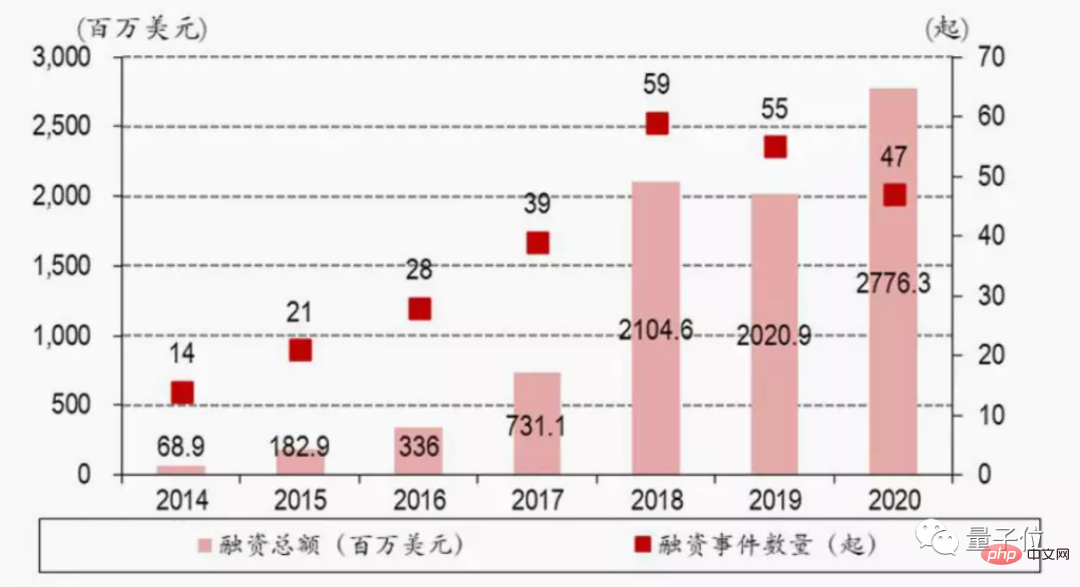

仅看融资情况,会认为AI制药是一个很有“钱景”的行业。

据中银证券数据,仅2020年一年,中国AI+制药融资项目数量就翻了一倍,且同年融资总额出现了同比约10倍的增长。

从那时开始,全球至少有11家AI制药公司获得1亿美元以上的大额融资。而且这个数据还在呈现不断上升的趋势:

同时,AI+制药企业的生存情况也非常乐观。约53%的A轮公司进入B轮;38%的B轮公司顺利进入C轮;46%的C轮公司进入到了D轮。

再看AI公司的变现途径,似乎也同样具有投资潜力。

参考Benevolent招股书数据,单看自研管线价格的话,AI制药公司定价的首付款和里程碑付款价均不低,尤其是二期临床后光是首付款就能达到近1亿美元。

但结合研发落地情况来看,就出现了强烈的矛盾感。

例如,行业内至今仍然没有任何一支AI预测的药物上市,甚至于市面上还没有任何一种公开进入临床二期的药物。

同时,AI制药也尚未出现一种突破性的核心技术,能证明AI用于药物发现(AIDD)具有可靠和持续性,能替代或优化传统计算机发现药物(CADD)的流程。

根据量子位智库数据,即使是进展最快的AI预测药物,也只是通过了动物试验,进入临床一期试验阶段。

在这些进展最快的AI预测药物中,国内只占3条管线,国外虽然已有接近16条管线进入临床,但也全部停留在一期阶段。

这样的局面,导致资本热情从2021年以来逐渐出现回冷:

目前,国内还没有任何一家AI制药公司完成上市,也没有任何一家公司实现盈利。

国外至少7、8家上市公司,如今股价几乎无一例外出现跳水。

事实上,从过往经验来看,药物研发失败的几率本身就极大,无数新药的临床试验投入最终都是打水漂,这又再度增加了AI预测药物上市的不确定性。

尤其目前这批药物都还没进入临床二期,其能否完成上市还根本无法保障。

自1961年“反应停事件”以来,能否验证药物有效性一直是所有新药上市最大的门槛。如果无法提供可信的安全数据、患者明确获益的数据等“实质性证据”,药物极有可能在这一阶段夭折。

显然,在这段时间里,大部分资本会处于观望状态,直到有AI预测的药物进入并通过临床二期的试验。

与传统制药公司相比,AI制药公司的体量并不大。在临床试验风险成本极高的情况下,这种“失败的可能”要么被转移,要么只能由公司自行承担。

以此,AI制药公司形成了两种主要的商业模式。

第一种是转移研发风险的CRO(Contract Research Organization,合同研发组织)模式,公司会给传统制药企业或其他公司“做外包”,用AI技术预测甲方需要的药物。

第二种是愿意自行承担研发失败的风险的自研管线模式,公司将药物和技术专利拿在手中,一旦成功上市或达到特定变现节点(如临床前研究)就能以专利转让或收费的方式赚钱。

一个是资金情况,自研管线所需资金极高。不缺钱的公司可以直接自研管线;想自研管线但资金不足的公司,则可以先通过CRO做外包赚钱,再以赚到的钱用于自研管线。

另一个是定位差异。相比传统药企出身的公司所掌握的大量制药相关理论,CRO更适合“跨界创业”玩家,迅速打响自身AI技术招牌;自研管线对于制药经验和资源要求更高。

事实上,目前CRO在国内更受欢迎,相比之下其盈利速度更快,变现模式更明确,且不需要承担后续临床试验的风险成本。

此外,对手握AI药物专利没兴趣、只出售技术服务的公司也可以只做CRO。

由此还衍生出第三种商业模式——专门做技术平台的,将AI制药软件售卖给其他公司搞预测研发,但目前国内真正做到收费的公司极少。

显然,AI制药公司的定位和技术优势,很大程度上会影响其对商业模式的选择。

目前已经入局的玩家有不少,从国内外名校博士教授、到互联网巨头和传统药企、到资本再孵化,呈现出一种多样化的态势。

先是名校博士教授创业的情况。以晶泰科技为例,就是MIT量子物理博士归国创业的典型案例。由于公司的优势在AI技术上,并能借助量子物理的理论研究做到行业领先,因此晶泰科技明确表示专注于CRO模式,而不去自研管线。

也有高校教授转化研究成果的案例,如华深智药就是UIUC终身教授彭健所创立,此前在蛋白质分子预测领域已有相关成果建设,此次创业将专注于技术平台的打造和提供。

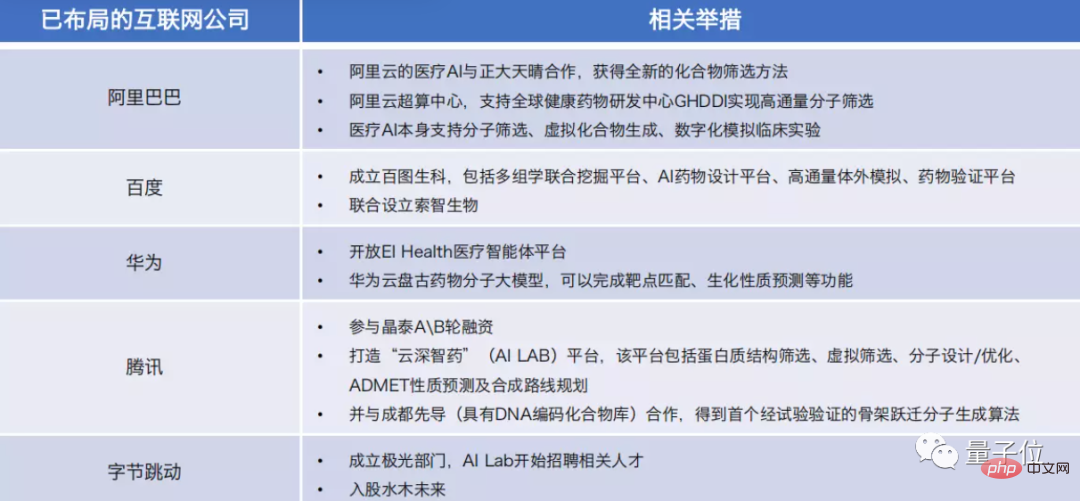

在这之后,互联网巨头和传统药企也已经纷纷入局。

前者自带算法算力优势,容易借助互联网本身的影响力迅速扩大“势力范围”,如百度和腾讯已经成立百图生科和云深制药平台,利用自身积累的AI算法经验快速入局;阿里则凭借算力优势迅速建立起上下游关系等。

后者则拥有深厚的药物研发经验,在此基础上成立AI制药研发团队,如阿斯利康、默克、辉瑞和梯瓦就与亚马逊和以色列生物基金共同成立了AION Labs实验室。

最后还有资本创业、基金孵化的情况,现金流加持充足,甚至于投资人自身转型AI创业,如科因生物创始人王一恺就曾是峰瑞资本副总裁,成立公司后便获得了峰瑞资本的投资。

据量子位智库数据预估,AI制药市场规模在2025年预计将达到72亿,2035年则预计达到2040亿。

一时之间,涌入AI制药赛道的玩家众多。然而从时局和玩家现状来看,并无法通过单纯的技术实力或资金优势判断AI制药公司的发展前景。

到底谁才是其中真正的玩家、成为最有希望率先上市第一支AI新药的公司?

标准和维度有很多,但业内绕不过的核心维度有4个:

鉴于制药过程复杂,失败率高,从临床审批、研究到最终的上市是一个极其漫长的过程。对于现阶段来说,管线数量是实力最直接的体现之一。

前面提到,管线又分为自研管线、对外合作管线(CRO)。

对于自研管线而言,企业可以在特定节点转让管线成果,例如新型靶点、候选药物等;也可以借助CRO推进到临床阶段,一旦研发成功拿到上市专利,盈利会非常可观。但自研管线的风险同样明显:付款方式不明确,和别的公司也会存在在相同的管线上竞争的情况。

因此,在关注AI制药公司的自研管线时,需要更重视其研发进度,以及所选药物方向的潜力。

相比之下,CRO模式下的合作管线数量,是更直接判断一家公司技术实力的方式。CRO指AI制药公司完成传统药企公司的某一特定任务,首付款后,根据任务进度(如药物发现-合成-完成临床研究)决定合作价格,又称里程碑付款。

据量子位智库估计,国内的管线首付款平均为280万美元,里程碑价格则根据具体药物波动较大,完成后最高甚至能达到数百亿元。谁拿到的合作管线越多,说明谁的技术实力得到的药企的认可越多,也有更多的资金投入研发,进入良性循环。

参考国外Exscientia和赛诺菲在2022年年初的一次合作,首付款1亿美元,完成任务后将获得52亿美元“天价合同”,折合人民币约331亿元。

据量子位智库数据,2023-2024年将会出现一批进入临床二期的AI预测药物,最早2026年前后会出现首个成功上市的AI药物。

在药物上市之前,合作管线数量和自研管线研发进度,是判断AI制药公司技术实力的方向之一。

对于AI制药行业来说,除了钱,最缺的恐怕就是数据,传统药企一般不愿意将作为核心资产之一的研发数据集外流。

但据量子位智库了解,目前数据对于头部AI制药企业而言并不是问题,甚至能因此在行业中获得更具竞争力的表现。

因此,如何获得稳定可靠的数据,也是判断AI药企竞争力的一个重要标准。

通常来说,有以下四种方法获取AI数据,其稳定性和可靠性也逐步提升:

这类数据对现在的AI制药行业具有重大意义,但不具备长远利益,没法帮助企业获得核心竞争力。而且,已有靶点可用数据越多,意味着探索越充分、开发价值越稀薄。

这种数据获取方法是通过物理建模,由AI生成训练数据,通常是基于较老的靶点如青霉素等去生产数据,短期来看没有太大价值,主要是为预测模型提供训练数据,从而提升预测精度。

对于自研管线/基础定位明确的公司,可以通过自主构建团队收集相关数据,或与药厂达成数据合作关系。

在国外,成立于2015年的Tempus通过向医院、肿瘤学家、癌症中心等提供价格优惠的基因测序、数据结构化、病理图像分析和生物建模服务,自建肿瘤基因组学+临床数据库。

它用4年就组建了世界上最大的癌症数据库之一,拥有将近1/3的美国癌症数据库。

我国的杨森制药厂就于2020年与Tempus达成合作,并公开表示,合作的主要驱动力不是算法而是数据。

这一方式主要就是指在实验室进行的干实验之外,再直接进行湿实验自主产生数据,形成干湿闭环。

相比传统的湿数据获取速度慢,利用高通量、智能化、自动化、可控制、 CV识别细胞形态等相关技术,可以大幅提高数据获取速度。

在生物上讲干实验就是通过计算机模拟以及生物信息学方法来进行研究。湿实验就是通过在实验室里采用分子、细胞、生理学试验方法进行研究。

干湿结合实验有助于AI制药创企在数据方面打造自己新的竞争壁垒,这一认知已在业内达成共识。

除了生物人才和计算机人才组成的交叉团队,组建这样一个平台还需要强大的硬件支持,包括实验设备以及计算资源,以及把这两种资源整合在一起的能力。

目前,国内头部AI制药企业,包括百度生图、晶泰科技和英矽智能都有这样的实验平台。

在资金充足的情况下,国外头部AI制药企业,已经出现直接收购带有独家数据和技术的上游公司的做法。

如薛定谔收购XTAL BioStructures以扩展自身结构生物学能力,Relay Therapeutics收购ZebiAI获得其机器学习能力和大型数据库。

因此,正如量子位智库分析,传统制药企业整体具有数据方面的优势,但并非来源于过往沉淀的数据,而是其具备的完整的实验平台。对于资金充足的AI制药创企而言,这一壁垒并不高,可以较快更新至同步水平。

随着传统药厂智能团队的搭建,算法未必能够成为AI药企长期的竞争优势。

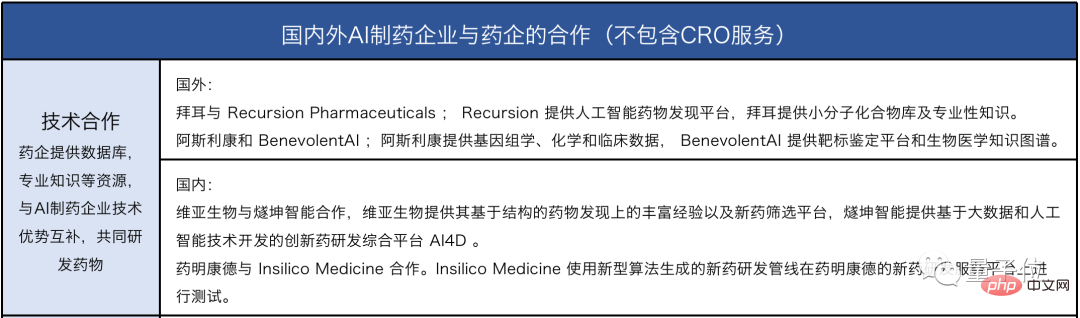

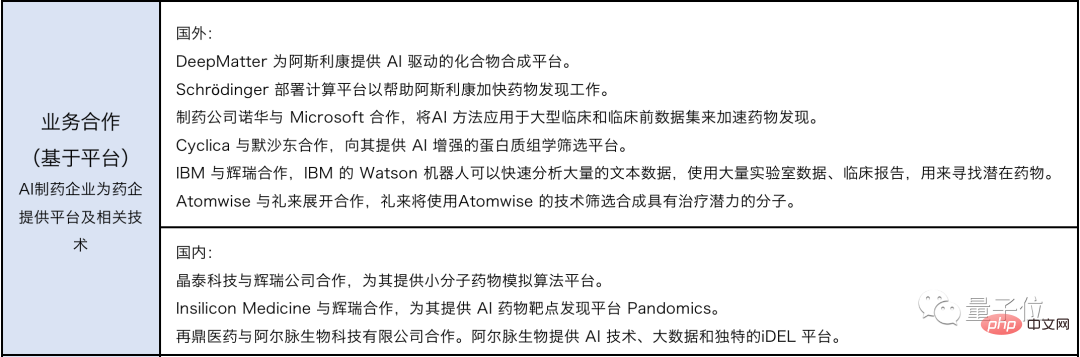

前面提到,AI制药并未打破传统制药行业的研发流程,除了搭建自己的实验室平台“闷头搞”,AI制药公司与药企的合作同样重要。

因此,合作药厂的数量和这些药厂的行业地位同样成为一个直观的评价标准。

目前,头部AI制药创企在传统药厂的合作上逐渐呈现出垄断态势。国外以Exscientia为例,就已披露了和罗氏、拜耳、赛诺菲、GSK、日本住友、Evotec在内的顶级制药公司的合作。

当然,传统药企和AI药企之间的合作是双向的:药厂提供数据库、专业知识,反过来也需要AI药企提供技术。

因此,与传统药厂进行业务合作,也成为AI制药公司最常采用的模式之一。

据Deep Pharma Intelligence,截止2020年,在44家世界头部传统药企中,已有93%药企完成合作布局。特别是在罗氏、诺华、辉瑞等全球TOP 10药企中,与AI制药企业的合作平均达到6次以上。

除了合作药厂的地位及数量认可度,AI制药公司选择的CRO公司也是参考来源之一。

在传统制药行业中,CRO就具备特殊地位,这一特点在AI制药行业中也会延续。

AI制药公司可以成为传统药厂的CRO,但反过来说,AI制药公司也需要自身的CRO,包括数据合作伙伴、用于化验和实验的供应商等,以此完成申请审批、数据收集、临床试验等任务。

对AI制药企业而言,对CRO的选择会在很大程度上影响其临床项目和商业化进程。

众所周知,AI制药目前应用场景之一是提升化合物筛选效率,但这往往是在已有的靶点和化合物数据库基础上进行的。

但随着药厂内部AI团队的搭建,新的AI制药创企的进入门槛正在持续升高,加上目前整个行业的重叠度比较高,大多公司的管线也都已经是基于成熟的靶点进行开发。

换而言之,用AI提升药物发现效率,在这个行业已经不新鲜了,目前头部AI制药企业已经衍生出用AI探索“制药无人区”的创新能力。

因此,对于新创企业来说,在业务场景或技术上有自己的独特切入点非常重要。

这可能需要AI制药企业从底层理论出发,包括对医药问题重新定义,创造性地使用物理、化学等多学科视角,重新定义药物研发中的场景和问题,以多原理弥补AI模型自带的误差和不确定性,并提高其效率。

最后,在这四种评判标准下,究竟哪些玩家能率先拔得头筹?

根据量子位智库的全球AI制药格局图,目前最前端的头部玩家中,虽然大部分是国外企业,但也能看见像晶泰科技和英矽智能这样国内玩家的身影:

AI制药赛道火爆后,不少国外名校博士教授携项目、理论回国创业,也在快速弥补国内制药行业技术创新能力不足的情况。

这次,在新技术驱动的制药创新浪潮中,中国会不会诞生世界级的药厂?

有趋势,更有潜力。

以上是一文看懂AI制药全貌:年吸金300亿,三大梯队分明的详细内容。更多信息请关注PHP中文网其他相关文章!