最近、私たちは電力永久契約(パワーパープス)の問題について考えています。パワー永久契約は、指数の 2 乗や指数の 3 乗など、指数のべき乗を追跡するデリバティブ契約です。これは興味深いウサギの穴です。電力永久契約について長く考えれば考えるほど、DeFi の世界のすべてがそれに似ていることに気づくでしょう。

ここでは、3 つの驚くべき点から始めます:

これは、DeFi 分野の 3 つの主要な基本概念の背後にある驚くほど狭い設計空間を明らかにしているため、素晴らしいです。概念を一つずつ説明する前に、まず永久契約と電力永久契約を定義しましょう。

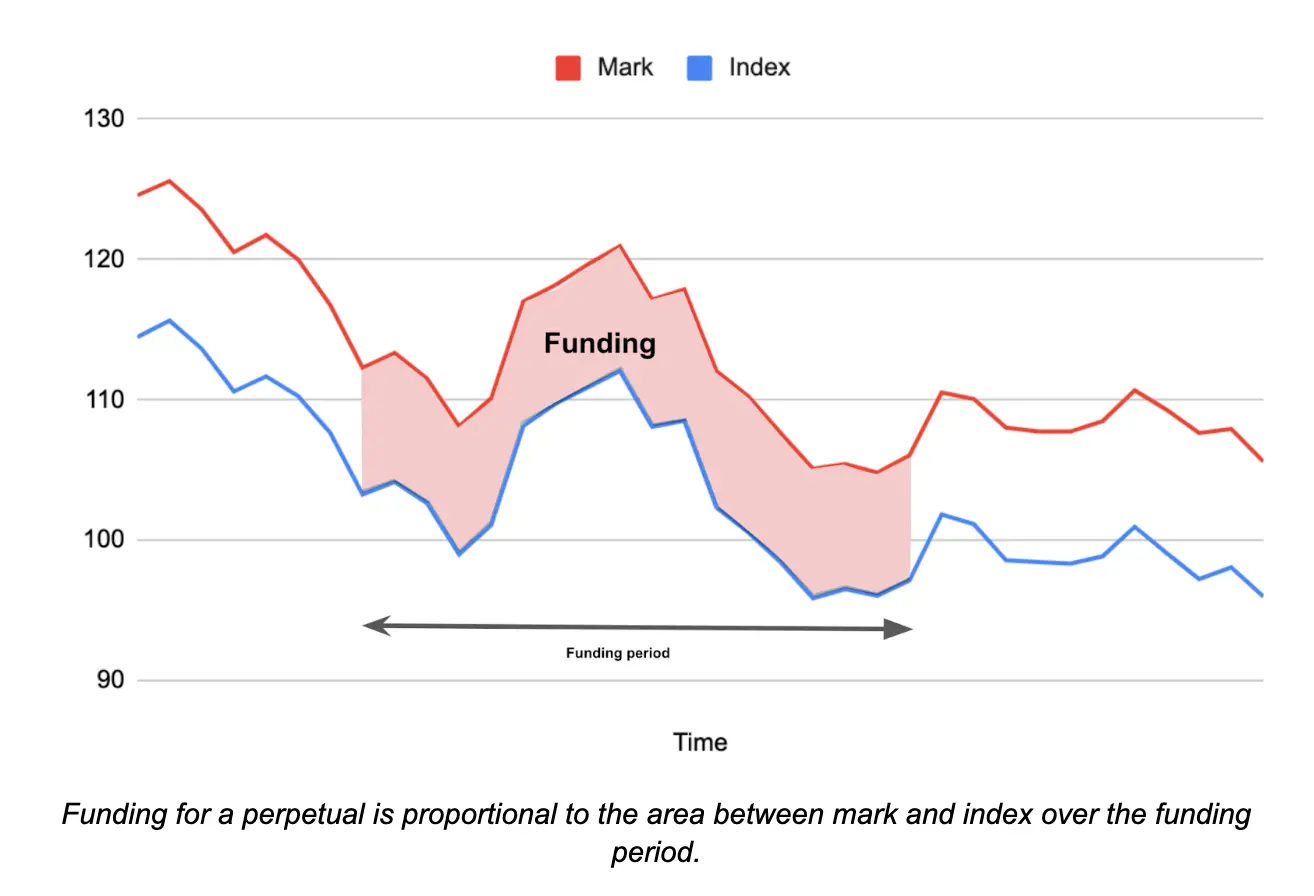

#無期限契約は、配信を必要とせず、特定のインデックスを追跡する契約です。このタイプの契約では、目標指標価格の変動に応じて取引価格が調整され、取引価格と指標価格の差が拡大した場合にはファンディング手数料が発生します。このファンディング手数料の支払いは定期的に行われ、その額は取引価格とインデックス価格の差に応じて支払われます。無期限契約は、マークされた価格の変化に応じて有利に取引できる投資家に投機の機会を提供します。契約には実際の引渡し要件がないため、投資家は現物資産を保有せずに市場に参加し、価格変動に基づいて利益を得ることができます。この形式の契約により、投資家は実際の資産を保有することなく市場に参加し、投資収益を得ることができる柔軟な方法が提供されます。永久契約により、投資家は市場の変動を利用して収益を得ることができますが、それに応じたリスクも負担する必要があります。資金調達サイクル中 マーク価格とインデックス価格の差に基づいて変更されます。マーク価格がインデックス価格よりも高い場合、ロングポジションはショートポジションに手数料を支払い、マーク価格がインデックス価格よりも低い場合、ショートポジションはロングポジションに手数料を支払います。この仕組みは、市場参加者が過度な利益や損失を被らないように、約定価格と原資産価格とのバランスを維持するように設計されています。この支払いメカニズムは市場参加者に潜在的な利益をもたらす手段を提供するため、資金調達率の変更は市場参加者にとって投機や裁定取引の機会となる可能性があります。したがって、

資金調達手数料の支払い方法や価格設定金利の仕組みには、現金または現物支払い、定期的または継続的支払いなど、多くの選択肢があります。資金調達手数料などのほか、Squeeth が使用する比例メカニズムや Reflexer が使用する PID コントローラーなど、さまざまな金利設定メカニズムも含まれます。ただし、これらのメカニズムの中心的な考え方は同じです。つまり、マーク価格がインデックス価格よりも高い場合、ロングはショートに資金調達手数料を支払う必要があり、その逆も同様です。

電力永久契約の定義: p 乗したインデックス価格を追跡する永久契約。

パワー無期限契約でショートポジションを作成するには、まず担保を金庫に保管し、パワー無期限契約を鋳造(つまり借り入れ)します。この鋳造された電力永久契約は、ショートを可能にするために販売されます。長く使いたい場合は、電力の永久契約を所有している人から購入してください。

このメカニズムは、必要な担保と負債の比率によって駆動されます:担保比率 = 資本 / 負債 = ((担保金額) * (担保価格)) / ((永久契約)数量) * (指数価格)^p )

負債を返済するのに十分な担保があるように、比率は安全に 1 より大きくなければなりません。そうでない場合、契約は購入を通過します。十分な永久契約が清算されます。担保を清算すること。

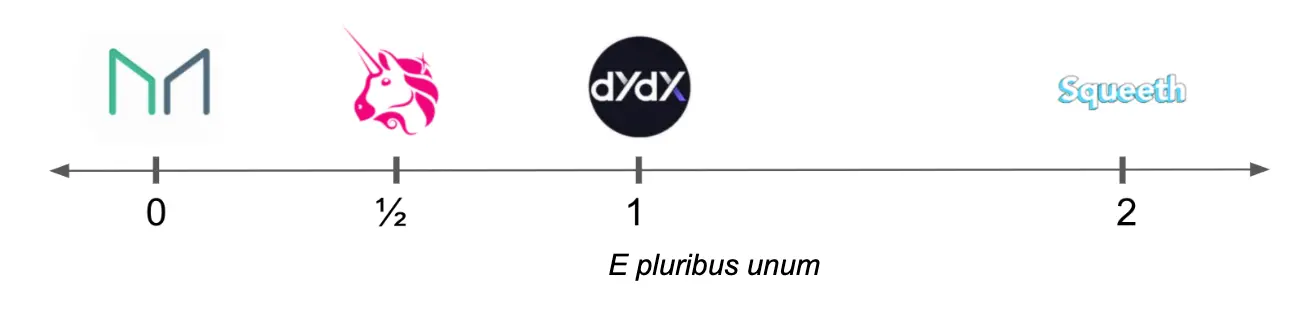

電力永久契約の設計空間電力永久契約の設計空間には、電力 p、最小担保比率 c>1、および 3 つの資産の選択肢が含まれます。ここで 3 つの提案をします。

ステーブルコインは、信頼できる担保を保証として発行されたローンです。次の構成は、USD ステーブルコインの例を示しています。

これは、ETH をステーキングし、ステーブルコイン トークンを鋳造することを意味します。インデックスは ETH 価格の 0 乗、つまり ETH^0 = 1 です。

担保として 1 ETH を預け、ETH が 3000 ドルで取引されている場合、最大 2000 トークンを鋳造できます。

担保率 = 資本/負債 = ((担保数量) * (担保価格)) / ((電力永久契約数量) * (指数価格)^p)= 1 * 3000 / (2000 ※1) = 1.5

ファンディング手数料は、ステーブルコインの現在の取引価格(マーク価格)からインデックス価格の0乗を引いた金額となります。

ファンディング手数料 = マーク価格 - インデックス価格^0 = マーク価格 - 1

ファンディング手数料メカニズムは、ステーブルコインの取引価格を固定するための優れたソリューションを提供します。 1 米ドルのインセンティブ。 1ドルを大きく上回って取引される場合、ユーザーはステーブルコインの保有資産を売却し、さらにステーブルコインを鋳造して売却して利益を得ます。価格が 1 ドル未満で取引されている場合、ユーザーはステーブルコインを購入してプラスの金利を得ることができ、将来的にはより高い価格で売却できる可能性があります。

すべてのステーブルコインがこの正確な (マーク価格 - インデックス価格) 資金調達手数料メカニズムを使用しているわけではありませんが、すべての担保付きステーブルコインはこの基本構造を共有し、ステーブルコインを融資の優れた担保として使用します。ガバナンスを通じて金利が設定されているステーブルコインであっても、1ドルのペッグを維持するためにマーク価格-1と同様のレベルに設定されます。

前のセクションのステーブルコインのパワーを 1 に変更し、担保を米ドルに変更すると、トークン化された ETH が得られます。資産:

私は $4500 をステークし、安定した ETH を 1 つ鋳造しました (価格 $3000)。

担保比率 = 資本/負債 = ((担保数量) * (担保価格)) / ((電力永久契約) * (指数価格) ^p ) = 4500 *1 / (1 * 3000 1) = 1.5

この永久契約の資金調達手数料は、米ドル取引価格 (マーク価格) から目標インデックス価格 ^ 1 を引いたものです。

資金調達手数料 = マーク価格 - インデックス価格^1= = マーク価格 - ETH/USD 価格

資金調達手数料のメカニズムは、永久契約を閉じるための良いインセンティブとなります。取引用のETH価格。無期限契約の価格が大幅に上昇した場合、資金調達手数料により、裁定業者が ETH を購入し、無期限契約を空売りすることが奨励されます。無期限契約の価格が大幅に下落した場合、ETHを売却して無期限契約を購入するよう促されるでしょう。

この安定した ETH 資産を売却して ETH の価格を空売りし、USD を担保として使用できます。

トークン化されたショート資産から証拠金付きショート永久資産まで

私たちが構築した安定したETH資産は資本効率があまり高くありません。私たちは担保として 4500 ドルを差し入れ、3000 ドル (または 1 ETH) 相当のショート ETH エクスポージャーを獲得しました。鋳造された ETH 契約トークン (stableETH) を販売し、それを担保として使用してさらに ETH トークンを鋳造することで、資本効率を高めることができます。

最低住宅ローン金利が 1.5 で ETH が 3000 の場合、次のように動作します:

注: レバレッジは通常 1/(担保率 -1) で計算できますが、この例ではレバレッジ倍数 =1/(1.5-1)=2 となります。

最終的に、3 つの ETH コントラクト トークンを鋳造して販売しました。担保は 4,500 ドルで、最終的には 9,000 ドルの ETH ショート エクスポージャーとなりました。このポジションは、2倍レバレッジショートETH/USD無期限契約を開くのと同等です。

フラッシュ トランザクションまたはフラッシュ ローンを使用できれば、このプロセスは簡素化されます。 3 つの ETH 契約トークンを USD にフラッシュし、その収益を担保として使用して ETH 契約トークンを鋳造して返済できます。

担保比率要件が 110% の場合、10 倍のポジションをオープンできます。

ショートではなくロングにしましょう

ロングしたい場合は、ユーザーは ETH コントラクト トークンを購入できます。ロングレバレッジを実現するには、ユーザーはETH契約トークン担保を使用してさらにUSDを借り、借りたUSDを使用してさらにETH契約トークンを購入し、このプロセスを最大2倍まで繰り返すことができます。フラッシュ トランザクションまたはフラッシュ ローンを使用する場合、これは 1 回のトランザクションで実行できます。

これは、過剰担保の永久契約を過少担保の永久契約に変換できることを意味します。

Uniswap プール内の流動性ポジションの価値は、Uniswap プールの相対価格の平方根に比例します。 2つの資産。 ETH/USD プールの場合、LP (流動性プロバイダー) の値は次のとおりです:

V = 2 * (k * (ETH 価格))^0.5

ここで、 k は 2 つのトークン量の積です。取引プールでは、サイクルごとに一定量の取引手数料が発生します。

次に、電力の永久契約について考えてみましょう:

予想されるユニスワップ手数料 = インデックス価格 - マーク価格

これは良い結果をもたらします。つまり、均衡 Uniswap 手数料 (注: 取引ペアの年率ボラティリティが 90% の場合、LP 手数料から 1/8 * 0.9^2 = 10.125% のリターンを得る必要があります。したがって、Uniswap LP で 100 ドルを所有している場合、一時的な損失をカバーするために、1 日あたり 0.028 ドルの手数料を稼ぐ必要があります。0.5 乗の永久契約の資金調達手数料は、1 日あたり 2.8 ベーシス ポイントです。) は、0.5 電力の永久契約の資金調達率となります。ゼロ金利の単純化されたケース:均衡ユニスワップ リターン = σ²/8

ここで、σ² はトレーディング プール内の別の資産に対する相対的な資産の価格です。返品の。 Uniswap の観点からもこの結果が得られます (付録 C を参照)。こちらでもパワーの観点から詳しくご紹介しています。

以上がパラダイム: すべての DeFi 製品は電力永久契約ですの詳細内容です。詳細については、PHP 中国語 Web サイトの他の関連記事を参照してください。